국내 은행 ETF vs 국외 은행 ETF: 주요 비교와 투자 전략

국내 은행 ETF와 국외 은행 ETF, 어떤 게 더 매력적일까? 구성, 운용 보수, 세금, 수익률, 리스크 비교와 투자 전략 공개! KODEX 은행, XLF, KBE 중심 분석.

1. 구성: 종목과 투자 범위

국내 은행 ETF

국내 은행 ETF는 KRX 은행 지수(은행주 10종) 추종. 대표 상품: KODEX 은행(삼성자산운용, 2010년), TIGER 은행.

주요 종목: KB금융(26%), 신한지주(24%), 하나금융지주(18%), 우리금융지주.

- 특징: 시가총액 기반, 대형 은행 위주, 안정적 배당(평균 4~5%).

- 한계: 핀테크·인터넷은행(카카오뱅크 등) 제외, 성장성 제한.

국외 은행 ETF

국외 은행 ETF는 미국 금융 섹터(S&P 금융 지수) 또는 지역은행 지수(KBW Bank Index) 추종. 대표 상품: XLF(스테이트스트리트, 1998년), KBE(스테이트스트리트, 2005년), IYF(블랙록, 2000년). XLF는 JP모건(14%), 뱅크오브아메리카(8%), 웰스파고(6%) 외 보험·자산운용사 포함, KBE는 지역은행 특화(30~60종).

- 특징: 글로벌 금융사·핀테크 반영, 분산투자 효과.

- 장점: 성장 잠재력, 금리 인상 수혜 기대.

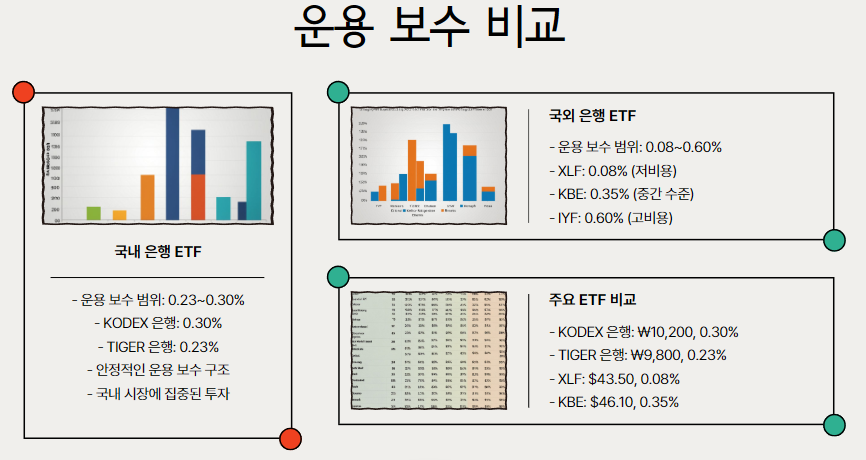

2. 운용 보수 비교

운용 보수는 장기 투자 비용에 영향. 국내 ETF는 0.23~0.30%, 국외 ETF는 0.08~0.60%로 다양.

| ETF | 운용사 | 보수(%) | 주당 가격(2025.04 기준) |

|---|---|---|---|

| KODEX 은행 | 삼성자산운용 | 0.30 | ₩10,200 |

| TIGER 은행 | 미래에셋 | 0.23 | ₩9,800 |

| XLF | 스테이트스트리트 | 0.08 | $43.50 |

| KBE | 스테이트스트리트 | 0.35 | $46.10 |

| IYF | 블랙록 | 0.60 | $95.20 |

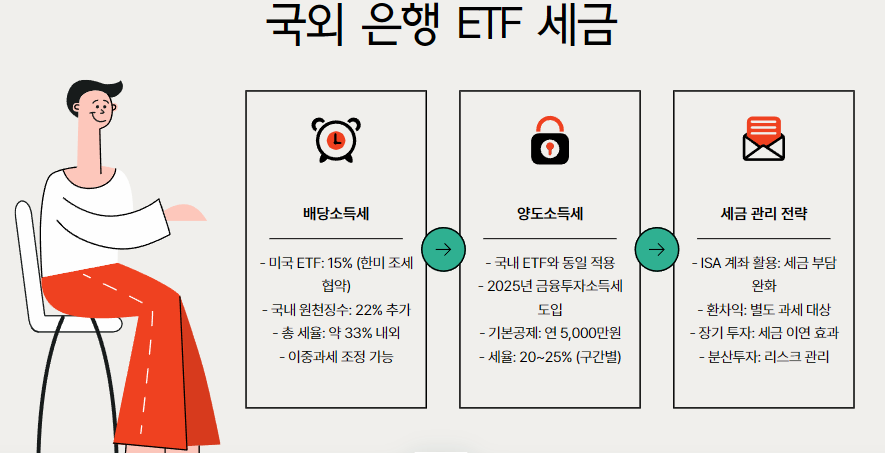

3. 세금: 배당소득세와 양도소득세

국내 은행 ETF

배당소득세 15.4%(지방소득세 포함), 연 2,000만 원 이하 비과세. 양도소득세는 2025년 금융투자소득세 도입(기본 공제 5,000만 원, 세율 20~25%).

국외 은행 ETF

미국 ETF 배당소득세 15%(한미 조세협약), 국내 원천징수 22% 추가(총 33% 내외). 양도소득세는 국내와 동일, 환차손 리스크 주의. ISA 계좌 활용 시 세금 부담 완화.

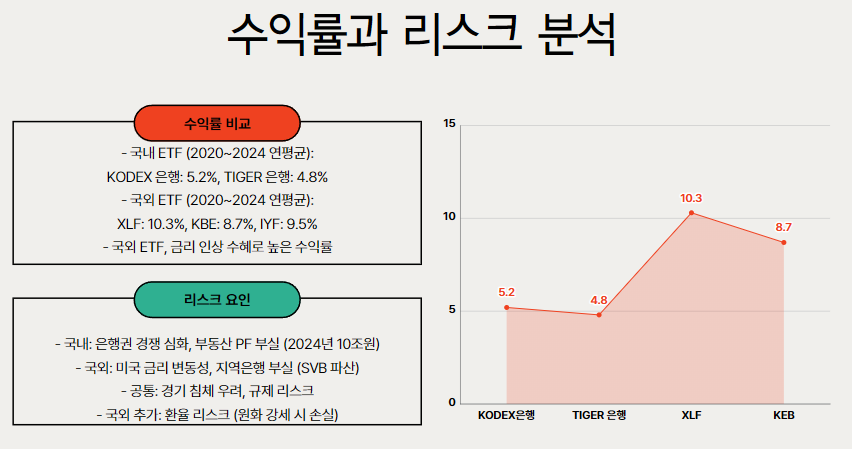

4. 수익률과 리스크 분석

수익률 (2020~2024년 연평균)

국내: KODEX 은행 5.2%, TIGER 은행 4.8%. 국외: XLF 10.3%, KBE 8.7%, IYF 9.5%. 국외 ETF는 금리 인상(2022~2023년) 수혜, 국내는 저금리 환경으로 성장 둔화.

리스크

- 국내: 은행권 경쟁 심화, 부동산 PF 부실 리스크(2024년 기준 10조 원 추정).

- 국외: 미국 금리 변동성, 지역은행 부실(2023년 SVB 파산 여파), 환율 리스크(원화 강세 시 손실).

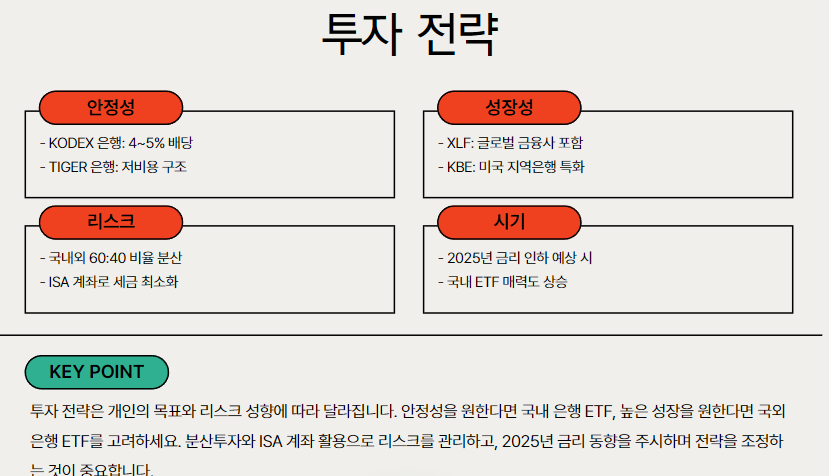

5. 투자 전략: 어떤 ETF를 선택할까?

- 안정성·배당 선호: KODEX 은행(4~5% 배당), 저비용 TIGER 은행. 저금리 환경 예상 시 유리.

- 고수익·성장성: XLF(저비용, 글로벌 금융), KBE(미국 지역은행 공략). 금리 인상기 유리.

- 리스크 관리: 국내 60%+국외 40% 분산, ISA 계좌로 세금 최소화, 환율 헤지 상품 병행.

- 시기: 2025년 금리 인하 예상(미국 연준 3.5~4%) 시 국내 ETF 매력, 금리 유지 시 국외 ETF 선호.

6. 자주 묻는 질문 (FAQ)

Q1. 초보자는 어떤 ETF를 선택해야 하나?

A: KODEX 은행(안정적, 배당) 또는 XLF(저비용, 분산). 소액 분산투자 추천.

Q2. 환율 리스크 어떻게 관리하나?

A: 원화 강세 예상 시 환헤지 ETF(XLF 헤지형) 또는 달러자산 분산. ISA 계좌 활용.

Q3. 금리 인하 시 은행 ETF 전망은?

A: 국내 ETF 배당 매력↑, 국외 ETF 수익률 둔화 가능. KODEX 은행 주목.

7. 결론: 투자 시작하기

국내 은행 ETF는 안정성과 배당, 국외 은행 ETF는 성장성과 분산투자 강점. KODEX 은행은 배당 선호, XLF는 저비용·고수익, KBE는 지역은행 공략에 최적. 2025년 금리 동향 주시, 분산투자로 리스크 관리하세요! 투자 계획은? 댓글로 공유!

2025년 4월 28일 기준 자료로 작성되었으며, 투자 전 전문가 상담 권장. 출처: yaksukim.co.kr(2025.04.20), etflove.com(2024.08.26), joongang.co.kr(2025.03.10), @invest_korea(X).

'식이 금융 공부방' 카테고리의 다른 글

| ETF란? 주식처럼 사고파는 펀드! – 초보자를 위한 ETF 완전 정리 (0) | 2025.04.30 |

|---|---|

| 국내 채권 ETF 완벽 가이드: 종류, 장단점, 2025년 투자 전략 (1) | 2025.04.29 |

| 신흥국 ETF 완벽 분석: 종목별 장단점 & 국내 ETF 추천! (4) | 2025.04.25 |

| 2025년 미국 고배당 ETF vs 국내 고배당 ETF: 세후 수익률로 결정하자! (4) | 2025.04.24 |

| 국내 AI ETF: 설명, 장단점, 추천 종목 분석 (1) | 2025.04.23 |